>> Государственные и муниципальные заимствования

Государственные и муниципальные заимствования

Социальное страхование и его роль в реализации государственных социальных гарантий

Прошедший век ознаменовался большими преобразованиями в социальной сфере. Развитие экономики, появление новых технологий способствовали росту рисков (потеря трудоспособности в результате травм, заболевания, безработица). Одновременно с индивидуальными способами защиты от таких рисков на основе договоров личного страхования, индивидуальных накоплений и благотворительной деятельности религиозных организаций, государство постепенно начало брать на себя обязанность по гарантии компенсации последствий этих рисков.

В рамках социальной политики, проводимой государством, можно выделить систему обязательных гарантий по обеспечению граждан в старости, в случаях болезни, инвалидности, потери работы, а также малообеспеченных семей. Эта система гарантий, а также правовое регулирование взаимоотношений работодателей и работников, защита прав последних составляют понятие социальной защиты. В свою очередь, система мер по непосредственному материальному обеспечению нетрудоспособных и малообеспеченных граждан в рамках этой защиты составляет понятие социального обеспечения.

Социальное обеспечение может быть основано на механизме: 1) социального страхования, предусматривающего создание страховых фондов и ориентированного на работающих граждан и членов их семей, и 2) социальной помощи, предусматривающей прямое бюджетное финансирование, направленное на доведение доходов малоимущих граждан до прожиточного минимума. Отличия социального страхования и социальной помощи приведены в табл. 15.1.

Таблица 15.1

| Признаки для сравнения | Социальная помощь | Социальное страхование |

|---|---|---|

| Источники финансирования | Финансируется за счет бюджетов разных уровней | Финансирование обычно осуществляется за счет специальных фондов, формируемых на основе взносов работодателей и работников, с возможным участием государства |

| Степень охвата лиц, нуждающихся в социальном обеспечении | В соответствии с законодательством выплаты и другие виды помощи производятся определенным категориям нуждающихся после обследования их материального состояния | Так как участие в социальном страховании обязательно, то социальное обеспечение охватывает практически всех трудящихся и членов их семей |

| Основание для получения выплат по социальному обеспечению | Цель предоставления помощи - доведение уровня доходов граждан до определенного прожиточного минимума с учетом ряда факторов (размер семьи, обязательные выплаты и т.п.). При оценке нуждаемости учитываются доходы и размеры собственности соответствующих лиц | Право лица на пособие, как правило, основывается на записях о получении взносов без учета нуждаемости |

| Степень зависимости размеров выплат по социальному обеспечению от прежних заработков | Размер пособия и другие формы помощи не связан с предшествующими фовнями заработной платы или уровнем жизни | Уровень взносов и выплат прямо связан с его прежним и настоящим заработком |

Источник. Роик В. Д. Социальное страхование: история, проблемы, пути совершенствования. - М., 1994. - С. 11-12.

В общей системе социальной защиты может превалировать социальное страхование (бисмарковская модель) или социальная помощь (бевериджская модель). Бисмарковская модель основана на страховом механизме, при котором основной целью является полная или частичная компенсация потери трудового дохода. Ее название связано с историей возникновения социального страхования в конце XIX в. в Германии при рейхканцлере Бисмарке. В основе бевериджской модели, названной по имени лорда Беверид-жа, который в 1940 г. занимал пост министра труда в Великобритании и предложил комплекс мероприятий по борьбе с бедностью, лежит бюджетный механизм, ориентированный на обеспечение прожиточного минимума.

Преимущества социального страхования (бисмарковской модели) в том, что преодолевается принцип остаточного бюджетного финансирования социальных расходов, стимулируется трудовая деятельность (выплаты по социальному страхованию будут тем выше, чем выше трудовой стаж и заработная плата), есть возможность увеличения социальных выплат за счет инвестирования временно свободных средств в фондах социального страхования. Но эти преимущества бисмарковской модели в полной мере действуют при благоприятном соотношении числа работающих и лиц, получающих выплаты по социальному страхованию. При неблагоприятном изменении такого соотношения (что и происходит в последнее время в большинстве стран мира) должны либо увеличиваться взносы на социальное страхование, либо снижаться уровень социальных выплат. Бевериджская же модель изначально предполагает меньшие по объему государственные гарантии, а значит, и более низкий уровень объема источников финансирования системы.

В отдельных странах, например в США, термин «социальное страхование» используется с некоторой долей условности, поскольку администрирование взносов на социальное страхование не отличается от налогового администрирования, а выплаты по социальному страхованию осуществляются практически в том же порядке, что и выплаты за счет общих налоговых и неналоговых поступлений в бюджет. Например, системы МесИсаге (Медицинское обслуживание) и МейаШ (Медицинская помощь) предполагают формирование средств за счет обязательных взносов и работодателей, и работников, но выплаты по данным системам производятся только в отношении наиболее уязвимых социальных групп: людей пенсионного возраста и малоимущих граждан.

Классическая форма организации социального страхования предполагает создание на конкурентных началах специальных страховых организаций (больничных касс), которые полностью контролируют движение средств по социальному страхованию с момента уплаты страховых платежей работодателями (последние выступают также агентами по платежам самих работников), капитализацию временно свободных денежных средств и выплаты социальных пособий, а также оплату предоставленных медицинских услуг. Больничные кассы применяют систему скидок или надбавок в зависимости от частоты наступления страховых событий, конкурируют на основе выбора схем инвестирования резервов и временно свободных денежных средств. В конечном счете такая организация социального страхования оказывается менее затратной, чем тогда, когда управление средствами социального страхования осуществляют специально созданные государственные органы (например, во Франции). В некоторых странах, так же, как это было в СССР, средствами социального страхования управляют профсоюзы. Рассматривая разные модели управления этими средствами, нельзя не отметить, что сочетание негосударственной формы управления с функциями по реализации государственных гарантий достигается на основе четко организованной системы государственного контроля, а также использования механизма бюджетных субсидий в периоды финансовой неустойчивости системы социального страхования.

Страховой метод социальной защиты предполагает предварительную оценку вероятности наступления события, связанного с утратой заработка. Как правило, законодательством размер пенсий или пособий по социальному страхованию, которые призваны полностью или частично возместить утраченный заработок, определяется в процентном соотношении к средней заработной плате. На основе вероятностной оценки предстоящих выплат должен осуществляться расчет тарифов страховых взносов, которые рассматриваются как «отложенная заработная плата».

Таким образом, социальное страхование - это механизм социальной защиты, который предполагает формирование специального денежного фонда за счет обязательных страховых взносов, расходы которого связаны с осуществлением гарантированных государством социальных выплат, предназначенных для полного или частичного возмещения заработной платы в результате утраты трудоспособности или потери работы, а также основного дохода после потери кормильца.

В соответствии с требованиями Международной организации труда (МОТ), Международной ассоциации социального обеспечения (МАСО) средства социального страхования должны быть обособлены от бюджетов бюджетной системы. Риски, подлежащие социальному страхованию, включают в себя: необходимость получения медицинской помощи; временную нетрудоспособность; трудовое увечье и профессиональное заболевание; материнство; инвалидность; наступление старости; потерю кормильца; признание безработным; смерть застрахованного лица или нетрудоспособных членов его семьи, находящихся на его иждивении.

Социальное страхование делится на виды в зависимости от сочетания указанных рисков, такое деление дифференцируется по странам. Например, во многих европейских государствах в рамках социального страхования на случай временной утраты трудоспособности в результате общего заболевания предусмотрена также оплата медицинских услуг, страхование на случай инвалидности может быть выделено в отдельный вид социального страхования. В Норвегии отказались от обязательного социального страхования на случай временной нетрудоспособности - законодательством предусмотрена обязанность работодателя сохранять полностью заработную плату работников в результате их заболеваний, но при этом сам работодатель определяет механизм финансового обеспечения таких выплат.

В целом в большинстве стран обычно выделяют четыре основных вида социального страхования:

- пенсионное страхование;

- страхование на случай безработицы;

- страхование на случай общего заболевания (здесь обычно включены риски, связанные с материнством, а также оплатой медицинских услуг);

- страхование от несчастных случаев на производстве и профессиональных заболеваний.

Во многих государствах в формировании фондов социального страхования принимают участие в качестве страхователя не только работодатель, но и сами наемные работники. Участие работников в уплате страховых взносов рассматривается как реализация одного из принципов рыночной экономики - персональной ответственности каждого индивидуума за сохранение трудоспособности, правильность оценки востребованности будущей профессии. При этом разные виды рисков по социальному страхованию предполагают разную степень распределения ответственности между работниками и работодателями как основными участниками отношений по социальному страхованию.

В Российской Федерации право граждан на социальное страхование гарантировано ст. 39 Конституции РФ . Трудовой кодекс Российской Федерации (ст. 2, 21, 22, 57) относит право на обязательное социальное страхование работников к основным положениям правового регулирования трудовых отношений.

Принципы социального страхования в Российской Федерации сформулированы в Федеральном законе от 16.07.1999 № 165-ФЗ «Об основах обязательного социального страхования», к которым относятся:

- устойчивость финансовой системы обязательного социального страхования, обеспечиваемая на основе эквивалентности страхового обеспечения средствам обязательного социального страхования;

- всеобщий обязательный характер социального страхования, доступность для застрахованных лиц реализации своих социальных гарантий;

- государственная гарантия соблюдения прав застрахованных лиц на защиту от социальных страховых рисков и исполнение обязательств по обязательному социальному страхованию независимо от финансового положения страховщика;

- государственное регулирование системы обязательного со-;иального страхования;

- паритетность участия представителей субъектов обязательного социального страхования в органах управления системы обязательного социального страхования;

- обязательность уплаты страхователями страховых взносов и (или) налогов;

- ответственность за целевое использование средств обязательного социального страхования;

- обеспечение надзора и общественного контроля;

- автономность финансовой системы обязательного социального страхования.

Организационно-правовыми формами социального страхования в Российской Федерации являются государственные социальные внебюджетные фонды. С введением в 2001 г. единого социального налога возникли некоторые противоречия в организации социального страхования. Налог - это обезличенный и безвозмездный платеж, в то же время поступления в систему социального страхования связаны с обеспечением возможности получения компенсации потери заработной платы в результате наступления страховых случаев, которые должны иметь целевой характер и быть возмездными. Единый социальный налог находится одновременно в поле и налогового, и социального законодательства, это потенциально создает конфликт интересов, когда в рамках снижения налогового бремени, снижаются и размеры социальных выплат. В последнее время большое число выплат по социальному страхованию фиксируется российским законодательством в абсолютной сумме, без привязки в размеру заработной платы. Все это говорит о том, что в Российской Федерации происходит некоторое тяготение к бевериджской модели социальной защиты.

Общая характеристика государственных социальных внебюджетных фондов

В странах с развитой рыночной экономикой в распоряжении органов государственной власти и местного самоуправления имеются целевые средства, используемые в качестве дополнительного источника финансирования различных мероприятий и программ. Часть этих средств аккумулируется в специальных финансовых фондах, которые либо включаются, либо не включаются в состав бюджетов разных уровней.

Внебюджетные фонды представляют собой совокупность финансовых ресурсов, находящихся в распоряжении органов государственной власти и местного самоуправления, которые не входят в состав бюджетов, имеют самостоятельные источники формирования и используются в соответствии с целевым назначением.

Особенность формирования этих фондов состоит в том, что за расходами фондов, имеющих узкоцелевую направленность, закрепляются соответствующие источники доходов. При использовании внебюджетных фондов не применяется принцип общего (совокупного) покрытия расходов, характерный для бюджетов, при котором средства обезличиваются и нет четкого закрепления видов доходов и направлений их расходования.

Внебюджетные фонды многообразны, они различаются по цели своего создания, объему ресурсов, концентрируемых в них, времени функционирования, механизму формирования и использования средств и т. п. и могут быть классифицированы по различным признакам, например по уровням управления, целевому назначению и т. п.

По целевому назначению внебюджетные фонды бывают:

- социальные (для финансирования социальных расходов - выплаты пенсий, пособий и т.п.);

- экономические (для обеспечения строительства жилья, дорог, природоохранных мероприятий и т.п.).

По уровням управления (определяются государственным устройством страны):

- федеральные;

- региональные;

- местные.

В федеральных внебюджетных фондах аккумулируются средства, необходимые для обеспечения социально-экономических расходов, имеющих общегосударственное значение (финансирование отдельных конституционных прав граждан, строительство и содержание важных экономических объектов и т.п.); региональные внебюджетные фонды создаются для финансирования части расходов региональных органов власти в соответствии с возложенными на них полномочиями; из местных внебюджетных фондов финансируются некоторые потребности местных сообществ (строительство муниципального жилья, отдельных природоохранных мероприятий и т.п.).

Все внебюджетные фонды помимо общих черт, характерных для любого финансового фонда, обладают своими собственными признаками, позволяющими отделить их от других фондов. В качестве такого признака неверно использовать слово «внебюджетные», так как тогда, по сути, к внебюджетным фондам можно относить любой финансовый фонд, не входящий в состав бюджета, т.е. любой финансовый фонд, функционирующий «вне бюджета» - отраслевые финансовые фонды, финансовые фонды организаций и т.п. В научном же понимании к внебюджетным фондам как к звену государственных и муниципальных финансов относят лишь те из них, средствами которых распоряжается орган государственной власти соответствующего уровня либо орган местного самоуправления.

В качестве основного признака, характерного для внебюджетных фондов и отличающего их от бюджетов, является то, что они должны иметь целевое назначение, которое определяет их состав доходов и направления расходования средств, соответствующие названию фонда. В отличие от внебюджетных фондов, средства бюджетов всех уровней обезличиваются и нет целевого соответствия между видом налога или сбора и расходами бюджета. Появление внебюджетных фондов без конкретной целевой направленности, расходы которых дублировали расходы бюджета, как это было распространено в России в 1990-х гг. XX в., экономически неэффективно, так как, во-первых, при этом происходит распыление средств, уменьшаются возможности маневренного их использования, во-вторых, увеличиваются расходы на управление этими фондами.

Для финансирования одних и тех же нужд целесообразно создавать только один внебюджетный фонд. Это очень важно, так как множественность фондов, созданных для одной и той же цели, не позволяет оперативно оценить все имеющиеся ресурсы. Кроме того, важное требование к внебюджетным фондам - это определить оптимальную продолжительность их функционирования, она зависит от сложности и характера задач, для решения которых создается фонд. Они могут создаваться на очень длительную перспективу (например, такие, в которых аккумулируются средства для пенсионного обеспечения населения), или же на срок в несколько лет, образованные для финансирования важных расходов в определенный исторический период (это, например, внебюджетные фонды экономического назначения). Как правило, с решением поставленных задач необходимость в таких фондах отпадает.

В настоящее время и в России в составе государственных финансовых ресурсов помимо бюджетов разных уровней функционируют государственные внебюджетные фонды, аккумулирующие финансовые ресурсы для реализации конституционных прав граждан Российской Федерации на социальное обеспечение по возрасту (Пенсионный фонд Российской Федерации); социальное обеспечение по болезни, рождению и воспитанию детей (Фонд социального страхования Российской Федерации); охрану здоровья и получение бесплатной медицинской помощи (фонды обязательного медицинского страхования) (ст. 143 БК РФ).

Объем финансовых ресурсов, концентрируемых в государственных социальных внебюджетных фондах очень значителен и сопоставим с объемами федерального бюджета страны. От эффективности их формирования и использования зависит успешное решение многих социально-экономических задач. Так, в 2004 г. доходы федерального бюджета составили 2742850,4 млн руб., а общий объем доходов внебюджетных фондов - 1166712,5 млн руб., в том числе Пенсионного фонда Российской Федерации - 1000316,6 млн руб., Фонда социального страхования Российской Федерации - 159989,7 млн руб., Федерального фонда обязательного медицинского страхования Российской Федерации - 6406,2 млн руб. (рис. 15.1).

Рис. 15.1. Доходы федерального бюджета и бюджетов государственных социальных внебюджетных фондов РФ в 2004 г.

В финансовой системе СССР внебюджетных фондов не было, их создание в России в начале 1990-х гг. было продиктовано многими причинами. В условиях кризисной ситуации вследствие экономической и финансовой неустойчивости в стране возникла необходимость перераспределения финансовых ресурсов. Однако это осуществлялось не в пользу нуждающихся в социальной помощи граждан, жизненный уровень которых в этот период стремительно падал. Поэтому для выплаты пенсий, пособий, финансирования расходов на здравоохранение и т.п., а также финансирования важных отраслей и сфер экономики было принято решение о создании внебюджетных фондов.

Будучи автономными от бюджета, они были предназначены для решения важных задач, которые требовали особого внимания со стороны государства, особенно это касалось финансирования социальных расходов. Были созданы и внебюджетные фонды экономического назначения, например дорожные фонды, фонды финансирования жилищного строительства, экологические фонды, в которых аккумулировались средства для финансирования отдельных мероприятий и программ, имеющих важное экономическое значение для общества на данный период времени.

В настоящее время в Российской Федерации функционируют лишь государственные внебюджетные фонды социального назначения. Бюджетный кодекс определяет внебюджетный фонд как фонд денежных средств, образуемый вне федерального бюджета и бюджетов субъектов Российской Федерации и предназначенный для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, социальное обеспечение в случае безработицы, охрану здоровья и медицинскую помощь (ст. 13 БК РФ). Таким образом, Бюджетный кодекс РФ разрешает формирование только четырех социальных внебюджетных фондов. После введения его в действие созданные во многих субъектах Федерации и муниципальных образованиях многочисленные внебюджетные фонды экономического и экологического назначения были включены (консолидированы) в состав бюджетов субъектов Российской Федерации либо ликвидированы (в муниципальных образованиях).

Кроме того, в Бюджетном кодексе РФ предусмотрено функционирование Государственного фонда занятости населения Российской Федерации, который был предназначен для финансирования социального обеспечения в случае безработицы; он просуществовал до 2001 г.; в настоящее время финансирование государственной политики занятости населения, в том числе выплата пособий по безработице, осуществляется за счет средств федерального бюджета.

Необходимо отметить, что в Российской Федерации до 2001 г. внебюджетные фонды функционировали на всех уровнях; в том числе и органы местного самоуправления были вправе создавать внебюджетные фонды. В действовавшей тогда редакции Федерального закона от 28.08.1995 № 154-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» было закреплено право представительных органов местного самоуправления образовывать целевые внебюджетные фонды. И в течение 1990-х гг. было создано большое количество таких фондов, которые вместе с местными бюджетами составляли финансовую базу местного самоуправления. Однако практика образования этих фондов была небезупречна, что проявлялось в бессистемном создании большого количества внебюджетных фондов, в результате чего происходило распыление финансовых ресурсов, имело место нецелевое использование средств. Кроме того, были случаи, когда в доходы внебюджетных фондов зачислялись бюджетные источники либо вводились специальные сборы для формирования их доходов,

что противоречило федеральному законодательству. В Бюджетном кодексе РФ для органов местного самоуправления не предусмотрен порядок формирования внебюджетных фондов. Это нашло отражение и в определении состава бюджетной системы, данной Бюджетным кодексом РФ, в соответствии с которым в бюджетную систему Российской Федерации, кроме бюджетов трех уровней, включаются и бюджеты внебюджетных фондов; однако в тексте говорится лишь о государственных федеральных и территориальных внебюджетных фондах, а местные внебюджетные фонды не упоминаются вообще. Таким образом, после введения в действие Бюджетного кодекса РФ с 1 января 2001 г. местные внебюджетные фонды необходимо было ликвидировать. Однако отсутствие норм, напрямую запрещающих органам местного самоуправления формирование внебюджетных фондов, приводит к тому, что в некоторых муниципальных образованиях они до сих пор функционируют, что противоречит общим положениям Бюджетного кодекса РФ.

Объем, состав источников формирования и направления расходования внебюджетных фондов предопределяются характером и масштабностью задач, для реализации которых они создаются. К доходам государственных социальных внебюджетных фондов относятся:

- обязательные платежи (специальные целевые налоги и страховые взносы, установленные налоговым законодательством для того или иного фонда);

- другие доходы, а именно:

- бюджетные средства;

- доходы, полученные от размещения временно свободных средств;

- добровольные взносы физических и юридических лиц;

- прочие источники, не запрещенные законодательством.

Основным источником доходов государственных социальных внебюджетных фондов в настоящее время выступает единый социальный налог.

Плательщиками единого социального налога являются юридические и физические лица, производящие выплаты гражданам, индивидуальные предприниматели и адвокаты. Объектом налогообложения являются вознаграждения физическим лицам по трудовым и гражданско-правовым договорам либо доходы от предпринимательской деятельности граждан. Ставки единого социального налога дифференцированы по регрессивной шкале в зависимости от размера выплат, производимых в пользу застрахованных работников. Кроме того, помимо общих ставок для лиц, производящих выплаты гражданам, Налоговым кодексом РФ предусмотрены различные ставки единого социального налога для отдельных групп плательщиков (для сельскохозяйственных товаропроизводителей и родовых, семейных общин малочисленных народов Севера, для индивидуальных предпринимателей, адвокатов).

Единый социальный налог зачисляется в доходы федерального бюджета (часть из них затем направляется в бюджет Пенсионного фонда РФ на выплату базовой части трудовой пенсии) и в доходы государственных внебюджетных фондов. Распределение налога между федеральным бюджетом и государственными социальными внебюджетными фондами предусмотрено существующей шкалой ставок.

Направления расходования средств, поступающих во внебюджетные фонды, обусловливается назначением фондов. Помимо целевого использования средств этих фондов (при этом на конкретную цель указывает само название фонда: Пенсионный фонд РФ создан для финансирования расходов по государственному пенсионному обеспечению граждан, фонды обязательного медицинского страхования - для финансирования гарантированной государством медицинской помощи гражданам и т. д.) они могут направляться на содержание органов управления фондом, на инвестиционную деятельность и т.п.

Изучение государственных внебюджетных фондов невозможно без рассмотрения правовой базы их функционирования. Порядок формирования и использования внебюджетных фондов в России регулируется налоговым и бюджетным законодательством. Как уже упоминалось, одним из основных правовых актов, регламентирующих общие вопросы функционирования этих фондов является Бюджетный кодекс РФ, в котором определяются их правовой статус, место в бюджетной системе, порядок составления, представления, утверждения и исполнения бюджетов государственных внебюджетных фондов, а также основы контроля за их исполнением.

Любой внебюджетный фонд как фонд денежных средств имеет определенные количественные параметры, определяющие его объем доходов и расходов, которые отражаются в бюджетах соответствующего внебюджетного фонда. Бюджеты государственных внебюджетных фондов Российской Федерации рассматриваются и утверждаются в форме федеральных законов одновременно с принятием закона о федеральном бюджете на очередной финансовый год. В законе о бюджете фонда утверждаются общий объем доходов, их состав и структура, направления расходования средств. В настоящее время доходы и расходы внебюджетных фондов разрабатываются и отражаются в законах об их бюджете в соответствии с бюджетной классификацией Российской Федерации.

Для управления средствами государственных внебюджетных фондов созданы одноименные организации, являющиеся финансово-кредитными учреждениями, деятельность которых регулируется утвержденными положениями (или уставами), в которых определяются задачи и функции этих организаций по управлению средствами фондов. Для понимания этого вопроса необходимо знать, что под одним и тем же термином понимается и государственный внебюджетный фонд (как фонд денежных средств) и организация, на которую возложены функции управления его средствами.

Более подробно состав источников и направления расходования средств, а также особенности механизма функционирования государственных социальных внебюджетных фондов Российской Федерации будут рассмотрены в следующих параграфах.

Пенсионный фонд Российской Федерации, особенности его функционирования

Пенсионный фонд Российской Федерации - фонд денежных средств, образуемый вне федерального бюджета, предназначенный для финансового обеспечения защиты граждан от особого вида социального риска - утраты заработка (или другого постоянного дохода) вследствие потери трудоспособности при наступлении старости, инвалидности; для нетрудоспособных членов семьи - смерти кормильца; для отдельных категорий трудящихся - длительного выполнения определенной профессиональной деятельности.

Пенсионный фонд Российской Федерации является государственным социальным внебюджетным фондом, средства которого не входят в состав федерального бюджета, не могут использоваться на другие цели и изъятию не подлежат.

Пенсионный фонд Российской Федерации как самостоятельный внебюджетный фонд начал свое функционирование в 1991 г. (до того пенсионное обеспечение граждан осуществлялось за счет средств Государственного бюджета СССР), и главной причиной возникновения Пенсионного фонда РФ была необходимость выделения чрезвычайно важных для общества расходов по выплате пенсий в специальную группу и обеспечение их целевыми, закрепленными за этими расходами самостоятельными источниками доходов. Он входит в одно из звеньев сферы государственных финансов и является основной материальной базой пенсионной системы Российской Федерации.

В соответствии с проводимой в России реформой пенсионного обеспечения существенно изменился порядок формирования доходов и направления расходования средств этого фонда.

Начало пенсионной реформы принято относить к 1995 г., когда была разработана и принята Концепция реформы системы пенсионного обеспечения в Российской Федерации (первый этап реформы), предусматривающая формирование двухуровневой системы государственных пенсионных выплат: базовой пенсии, предоставляемой независимо от наличия трудового стажа в фиксированных размерах, определяемых с учетом прожиточного минимума пенсионера и в зависимости от степени утраты трудоспособности, и трудовой, или страховой, пенсии, размер которой определяется с учетом трудового (страхового) стажа, связанного с продолжительностью уплаты страховых взносов и заработка. Помимо этого были предусмотрены перевод льготного пенсионного обеспечения в сферу дополнительных профессиональных пенсионных систем, введение солидарной материальной ответственности работодателя и работника за уплату страховых взносов, персонификация страховых взносов, создание резервного фонда Пенсионного фонда РФ и некоторые другие мероприятия.

За период, прошедший после 1995 г., ряд положений Концепции был реализован, в частности осуществлен переход на персонифицированный учет страховых взносов и новый порядок исчисления и увеличения государственных пенсий на основе индивидуального коэффициента пенсионера. Вместе с тем в условиях незавершенности намеченных преобразований модель пенсионной реформы в 1998 г. была существенно изменена.

Так, Программой пенсионной реформы в Российской Федерации (второй этап) предлагалось поэтапное введение накопительного метода финансирования выплаты государственных пенсий, а также переход в рамках персонифицированного учета к условно-накопительному механизму, согласно которому исчисление трудовых пенсий должно производиться из суммы уплаченных страховых взносов. Однако намеченные мероприятия не были реализованы, в том числе и из-за финансового кризиса 1998 г. Поэтому в 2001 г. был принят модифицированный вариант Программы, одобренный Правительством Российской Федерации 17 апреля 2001 г. (третий этап реформирования пенсионной системы). Тогда же был принят пакет законов, определяющих новый порядок пенсионного обеспечения в Российской Федерации, который существенно изменил и механизм функционирования Пенсионного фонда Российской Федерации.

В соответствии с принятыми в 2001 г. законами в настоящее время через Пенсионный фонд Российской Федерации осуществляются выплаты по государственному пенсионному страхованию и государственному пенсионному обеспечению. Граждане, застрахованные по обязательному пенсионному страхованию, имеют право на получение трудовой пенсии, которое реализуется в случае уплаты страховых взносов. Лица, которые по тем или иным причинам не охвачены пенсионным страхованием, имеют право на пенсию по государственному пенсионному обеспечению. К ним относятся:

- федеральные государственные служащие;

- военнослужащие;

- граждане, пострадавшие в результате радиационных или техногенных катастроф;

- участники Великой Отечественной войны;

- нетрудоспособные граждане.

Трудовые пенсии в Российской Федерации состоят из следующих составных частей:

- базовой - фиксированной части, устанавливаемой в твердой сумме, размер которой дифференцируется в зависимости от вида пенсии (по старости, инвалидности или по случаю потери кормильца), установленной группы инвалидности и наличия иждивенцев;

- страховой - дифференцированной части, зависящей от результатов труда застрахованного лица, отражаемых на его индивидуальном лицевом счете в форме расчетного (условного) пенсионного капитала, под которым понимается объем приобретенных пенсионных прав в связи с уплатой страховых взносов в течение всей трудовой деятельности с учетом индексации;

- накопительной - части, исчисляемой из накопленных сумм страховых взносов и инвестиционного дохода, учтенных в специальной части индивидуального лицевого счета застрахованного лица.

Базовая часть трудовой пенсии призвана обеспечить минимальный гарантированный доход при наступлении страхового случая; размер страховой и накопительной частей трудовой пенсии определяется Федеральным законом от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации».

Выплата пенсии по обязательному пенсионному страхованию и государственному пенсионному обеспечению осуществляется Пенсионным фондом Российской Федерации с разграничением источников, за счет которых финансируются данные выплаты (табл. 15.2).

Таблица 15.2

| Пенсии | Источник доходов Пенсионного фонда Российской Федерации | Части трудовой пенсии | Виды пенсий |

|---|---|---|---|

| По обязательному пенсионному страхованию | Часть ЕСН, зачисляемая в доход федерального бюджета | Базовая | По старости По инвалидности По случаю потери кормильца |

| Страховые взносы на обязательное пенсионное страхование, зачисляемые в бюджет Пенсионного фонда РФ | Страховая | ||

| Накопительная | |||

| По обязательному пенсионному обеспечению | За выслугу лет По старости По инвалидности Социальная пенсия |

Доходы и расходы Пенсионного фонда Российской Федерации можно условно разделить на следующие части, связанные с:

- функционированием обязательного пенсионного страхования;

- государственным пенсионным обеспечением;

- дополнительным пенсионным обеспечением.

В настоящее время доходы Пенсионного фонда Российской Федерации формируются за счет следующих источников:

- отчислений от единого налога по специальным режимам налогообложения;

- страховых взносов на обязательное пенсионное страхование;

- страховых взносов по дополнительному тарифу для работодателей - организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации;

- доходов от размещения сумм страховых взносов на накопительную часть трудовой пенсии;

- средств федерального бюджета;

- добровольных взносов физических лиц и организаций;

- доходов от размещения (инвестирования) временно свободных средств обязательного пенсионного страхования;

- сумм пеней и иных финансовых санкций;

- других источников, не запрещенных законодательством Российской Федерации.

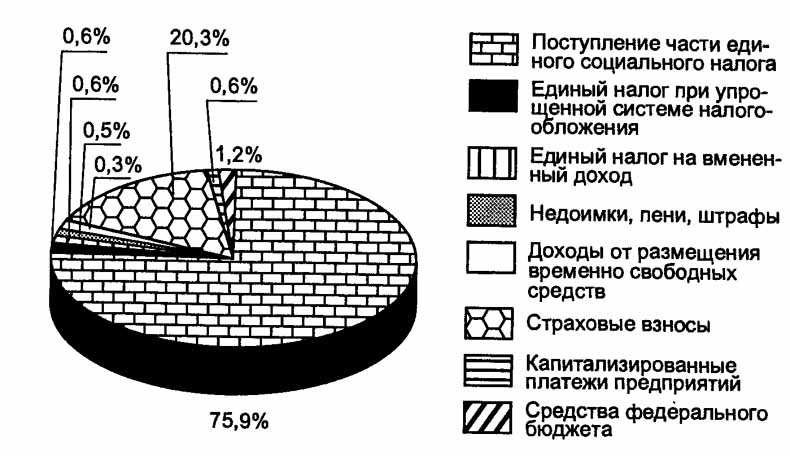

Структура доходов Пенсионного фонда Российской Федерации представлена на рис. 15.2.

Рис. 15.2. Структура доходов Пенсионного фонда Российской Федерации в 2004 г.

Поступления единого социального налога. Суммы единого социального налога, поступающие из средств федерального бюджета на выплату базовой части трудовых пенсий, составляют более 43% в общем объеме доходов Пенсионного фонда Российской Федерации. Порядок расчета этого налога общий для всех внебюджетных фондов. Сумма единого социального налога, подлежащая уплате в федеральный бюджет, уменьшается налогоплательщиками на сумму начисленных ими за тот же период страховых взносов на обязательное пенсионное страхование (налоговый вычет), зачисляемых в доходы бюджета Пенсионного фонда Российской Федерации.

Страховые взносы на обязательное пенсионное страхование. Основным источником формирования доходов Пенсионного фонда Российской Федерации являются обязательные страховые взносы работодателей и лиц, занимающихся индивидуальным предпринимательством. В 2004 г. на их долю приходится более 45% общего объема доходов, в том числе 38% составляют страховые взносы на обязательное пенсионное страхование на выплату страховой части трудовой пенсии, 7,7% - на выплату накопительной части трудовой пенсии.

До вступления в силу с 1 января 2001 г. части второй Налогового кодекса РФ страховые взносы в Пенсионный фонд Российской Федерации были отдельным платежом; объект обложения страховыми взносами определялся отдельными правовыми актами, страховой тариф (ставка) взносов устанавливался в законодательном порядке, как правило, один раз в год. Кроме того, до 2001 г. в качестве одного из источников формирования Пенсионного фонда Российской Федерации выступали также страховые взносы работников.

В настоящее время страховые взносы на обязательное пенсионное страхование не входят в систему федеральных налогов и сборов, которые регулируются Налоговым кодексом РФ. Порядок их исчисления регламентируется Федеральным законом от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». В соответствии со ст. 3 Федерального закона страховые взносы на обязательное пенсионное страхование - индивидуально возмездные обязательные платежи, уплачиваемые в бюджет Пенсионного фонда Российской Федерации и персональным целевым назначением которых является обеспечение права гражданина на получение пенсии по обязательному пенсионному страхованию в размере, эквивалентном сумме страховых взносов, учтенной на его индивидуальном лицевом счете.

Объектом обложения страховыми взносами и базой для их начисления являются объект налогообложения и налоговая база по единому социальному налогу.

В отличие от ставок единого социального налога тарифы страховых взносов для страхователей, производящих выплаты физическим лицам, установленные ст. 22 и 33 Федерального закона от 15.12.2001 № 167-ФЗ, дифференцируются не только в зависимости от размера облагаемой базы, но и от возраста застрахованных лиц: для финансирования страховой части трудовой пенсии с увеличением возраста работника ставки растут, для формирования накопительной части - уменьшаются. Предусмотрены также пониженные ставки страховых взносов на обязательное пенсионное страхование для работодателей-плательщиков, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств.

Индивидуальные предприниматели, адвокаты, частные детективы и занимающиеся частной практикой нотариусы уплачивают суммы страховых взносов на обязательное пенсионное страхование в виде фиксированного платежа.

Кроме того, в рамках дополнительного пенсионного обеспечения, осуществляемого Пенсионным фондом Российской Федерации, Федеральным законом от 27.11.2001 № 155-ФЗ для работодателей, использующих труд членов летных экипажей воздушных судов гражданской авиации, установлен дополнительный тариф страховых взносов в Пенсионный фонд РФ в размере 14% сверх ставки единого социального налога (взноса), зачисляемого в Пенсионный фонд Российской Федерации.

Бюджетные средства. За счет средств федерального бюджета, передаваемых Пенсионному фонду РФ, производятся финансирование выплаты государственных пенсий и пособий федеральным государственным служащим, военнослужащим и членам их семей; участникам Великой Отечественной войны, социальных пенсий нетрудоспособным гражданам и некоторые другие виды расходов. Кроме того, за счет бюджетных средств, переданных Пенсионному фонду Российской Федерации Министерством труда и социального развития РФ, осуществляются расходы Пенсионного фонда на выплату досрочных пенсий безработным.

Доходы, полученные от размещения сумм страховых взносов на накопительную часть трудовой пенсии. Порядок размещения обязательных пенсионных накоплений устанавливается Федеральным законом от 24.07.2002 № 111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации», который определяет перечень активов, разрешенных для размещения пенсионных накоплений. К их числу отнесены государственные федеральные ценные бумаги, и субъектов Федерации, корпоративные облигации и акции российских эмитентов, ипотечные ценные бумаги, рублевые депозиты, денежные средства, в том числе иностранная валюта, на счетах в кредитных организациях.

Прочие средства. К их числу относятся доходы от размещения временно свободных средств, штрафные санкции и пени, другие поступления, а также добровольные взносы физических и юридических лиц. Так, ст. 29 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» определено, что граждане Российской Федерации вправе добровольно вступить в правоотношения по обязательному пенсионному страхованию и осуществлять за себя уплату страховых взносов в бюджет Пенсионного фонда РФ.

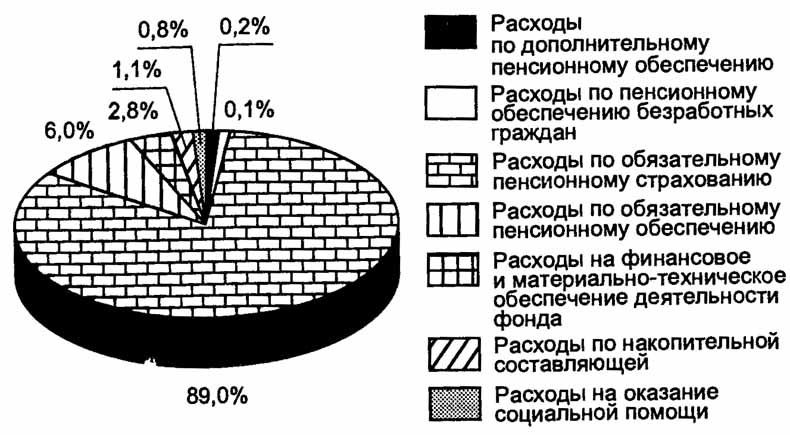

Расходы Пенсионного фонда Российской Федерации можно разделить на следующие группы (рис. 15.3):

- по обязательному пенсионному страхованию;

- по государственному пенсионному обеспечению;

- на дополнительное пенсионное обеспечение;

- на финансовое и материально-техническое обеспечение деятельности фонда;

- прочие расходы.

Как видно из рис. 15.3, значительную часть (89%) расходов Пенсионного фонда Российской Федерации занимают расходы по обязательному пенсионному страхованию. Они включают в себя выплаты трудовой пенсии, пособий и компенсаций (например, неработающим гражданам, осуществляющим уход за нетрудоспособными гражданами, получающими трудовые пенсии, выплата пособий на погребение и т.п.).

Рис. 15.3. Структура расходов Пенсионного фонда Российской Федерации в 2004 г.

Расходы по обязательному пенсионному обеспечению составляют более 6% и включают в себя выплаты пенсий военнослужащим, социальных пенсий и т.п.

Расходы по дополнительному пенсионному обеспечению включают в себя доплаты к пенсии членам летных экипажей воздушных судов гражданской авиации, выплаты дополнительного ежемесячного пожизненного материального обеспечения работникам ядерного оружейного комплекса Российской Федерации.

Расходы по пенсионному обеспечению безработных граждан осуществляется за счет бюджетных средств, предоставленных Министерству труда и социального развития РФ и передаваемых им Пенсионному фонду Российской Федерации.

Расходы на финансовое и материально-техническое обеспечение деятельности фонда включают в себя расходы на содержание органов управления, на подготовку и повышение квалификации работников Пенсионного фонда и прочие расходы.

Управление Пенсионным фондом Российской Федерации. Для оперативного управления средствами Пенсионного фонды РФ создана организация с одноименным названием - Пенсионный фонд РФ, с трехуровневой структурой управления, отражающая особенности России как федеративного государства:

- на федеральном уровне - центральный аппарат, представленный Правлением и его постоянно действующим исполнительным органом - исполнительной дирекцией;

- на региональном уровне - региональные отделения, созданные в каждом из 89 субъектов Российской Федерации;

- на местном уровне - районные управления и отделы Пенсионного фонда РФ, которые выполняют его функции в районах и городах и являются представителями региональных отделений Пенсионного фонда РФ.

Региональные отделения Пенсионного фонда РФ, а также управления и отделы пенсионного страхования в районах и городах являются юридическими лицами, имеющими в оперативном управлении федеральное имущество, самостоятельный баланс, текущий и другие счета в банках. При этом региональные отделения в своей деятельности подчиняются исполнительной дирекции, руководствуясь решениями Правления Фонда; управления и отделы - региональному отделению.

Кроме того, органы Пенсионного фонда Российской Федерации и его структурные подразделения работают в тесном взаимодействии со следующими структурами:

- региональными органами социальной защиты населения, осуществляющими непосредственное назначение и выплату пенсий получателям;

- Центральным банком РФ, через расчетно-кассовые центры которого Пенсионный фонд РФ осуществляет основной объем своих финансовых операций и в отделениях которого имеет свои счета;

- региональными отделениями Сбербанка РФ;

- федеральной службой почтовой связи, через отделения которой осуществляются выплаты пенсии.

В настоящее время региональные отделения Пенсионного фонда РФ делятся на два вида:

- отделения в регионах, в которых органы социальной защиты осуществляют функции по назначению и выплате пенсий (традиционная схема);

- отделения в рамках Единой пенсионной службы (ЕПС), в которых органы Пенсионного фонда Российской Федерации самостоятельно производят расчет и выплату пенсий.

Начиная с 1992 г. в некоторых субъектах Российской Федерации в целях ликвидации многозвенной системы управления пенсионным обеспечением функции по назначению и выплате государственных пенсий стали передаваться из органов социальной защиты населения Пенсионному фонду России. Впервые объединение основных функций по пенсионному обеспечению произошло в Московской области на базе регионального отделения Пенсионного фонда РФ. В дальнейшем этот опыт получил свое развитие. К началу 2000 г. единые пенсионные службы были созданы на территории 22 субъектов Российской Федерации, из которых 14 полностью функционировали в условиях Единой пенсионной службы, 8 - на уровне отдельных районов и городов. Единая пенсионная служба, соединив функции сбора, аккумуляции страховых взносов и финансирования расходов на выплату государственных пенсий с функциями назначения (перерасчета) и выплаты пенсий в одной организационной структуре, обеспечила переход от многозвенной к двухзвенной системе управления финансовыми ресурсами. Преимущ

ества такой модели организации финансовых потоков сделали объективной необходимостью формирование Единой пенсионной службы на всей территории России.

Фонд социального страхования Российской Федерации, его значение

Фонд социального страхования Российской Федерации - фонд денежных средств, образуемый вне федерального бюджета и предназначенный для реализации прав граждан на социальное обеспечение по болезни, инвалидности, в случае потери кормильца, рождения и воспитания детей (ст. 143 БК РФ). Следует подчеркнуть, что за счет средств данного фонда финансируется только часть рисков государственного социального страхования. Пенсионное и медицинское страхование, являющиеся частью социального страхования, осуществляются за счет средств других социальных внебюджетных фондов.

История создания Фонда социального страхования Российской Федерации, как и история Пенсионного фонда Российской Федерации, берет свое начало в 1991 г., когда из состава Бюджета социального страхования СССР, являвшегося составной частью Государственного бюджета СССР, были выделены Пенсионный фонд и Фонд социального страхования.

В настоящее время через Фонд социального страхования Российской Федерации проводится два вида социального страхования: социальное страхование на случай нетрудоспособности в результате общего заболевания, материнства и смерти, а также социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Первый из названных видов социального страхования на данный момент законодательно полностью не оформлен, выплаты по нему регламентируется разрозненными правовыми актами, включая Постановление Совета Министров СССР и ВЦСПС от 23.02.1984 № 191 «О пособиях по государственному социальному страхованию». Страховое обеспечение в результате несчастных случаев на производстве и профессиональных заболеваний определено Федеральным законом от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Основными правовыми актами, регулирующими формирование доходной части Фонда социального страхования Российской Федерации являются Налоговый кодекс Российской Федерации, а также ежегодно принимаемый федеральный закон о тарифах страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Бюджет Фонда социального страхования РФ и отчет о его исполнении утверждаются в форме федерального закона. С 2003 г. показатели бюджета этого Фонда, как и других внебюджетных фондов, разрабатываются в соответствии с бюджетной классификацией Российской Федерации.

Доходы Фонда социального страхования Российской Федерации.

С 2001 г. доходная часть Фонда формируется посредством следующих поступлений:

- отчислений от единого социального налога;

- отчислений от сельхозналога;

- отчислений от единого налога по упрощенной системе налогообложения;

- страховых взносов субъектов хозяйствования по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний;

- средств федерального бюджета для покрытия расходов, связанных с предоставлением льгот лицам, пострадавшим в результате радиационных аварий и их последствий, а также в других установленных законодательством случаях;

- доходов от размещения временно свободных средств Фонда;

- добровольных взносов физических и юридических лиц;

- прочих поступлений.

Доходы и расходы Фонда социального страхования условно можно разделить на три части (табл. 15.3):

Таблица 15.3

| Группы доходов | Основные виды выплат |

|---|---|

| Единый социальный налог | Пособие по временной нетрудоспособности в результате общего заболевания или ухода за больным членом семьи

Пособие по беременности и родам Пособие при постановке на учет при ранних сроках беременности Пособие при рождении ребенка Пособие по уходу за ребенком до 1,5 лет Пособие на погребение Расходы на санаторно-курортное лечение работников и членов их семей |

| Страховые взносы на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | Пособие по временной нетрудоспособности в результате производственной травмы или профессионального заболевания

Единовременное пособие Ежемесячное пособие Оплата санаторно-курортного лечения, дополнительного медицинского ухода, расходов, связанных с социальной и профессиональной реабилитацией |

| Средства федерального бюджета | Оплата льгот при выплате пособий и санаторно-курортному лечению лиц, пострадавших в результате радиационных катастроф, и ветеранов Великой Отечественной войны |

- страхование от временной утраты трудоспособности в связи с общими заболеваниями, материнством и смертью;

- страхование от несчастных случаев на производстве и профессиональные заболевания;

- предоставление дополнительных льгот лицам, пострадавшим в результате последствий радиационных аварий, и ветеранам Великой Отечественной войны за счет средств федерального бюджета.

Рис. 15.4. Структура доходов Фонда социального страхования Российской Федерации в 2004 г.

Поступления единого социального налога занимают наибольший удельный вес в доходах Фонда социального страхования Российской Федерации. Порядок расчета сумм единого социального налога, зачисляемого в этот Фонд, в целом аналогичен порядку, применяемому для Пенсионного фонда Российской Федерации. Ставки единого социального налога, зачисляемого в Фонд социального страхования (ст. 241 НК РФ), так же, как и для других внебюджетных фондов, дифференцированы по регрессивной шкале в зависимости от размера оплаты труда застрахованных работников. С 2005 г. основная ставка зачисления части единого социального налога в Фонд социального страхования Российской Федерации снижена с 4 до 3,2%.

Отчисления от сельхозналога, единого налога при упрощенной системе налогообложения, единого налога на вмененный доход поступают от предпринимателей, юридических или физических лиц, если их доход получен от деятельности, на которую распространяются указанные специальные налоговые режимы. Процент отчисления от этих налогов в Фонд социального страхования Российской Федерации устанавливается налоговым и бюджетным законодательством.

С 2003 г. у индивидуальных предпринимателей, не имеющих наемных работников, есть возможность осуществлять добровольные страховые взносы в Фонд социального страхования Российской Федерации для получения пособий при временной нетрудоспособности, а также по беременности и родам1.

Страховые взносы по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Тарифы взносов по этому виду социального страхования устанавливаются в процентах к начисленной оплате труда по всем основаниям (доходу) застрахованных, а в соответствующих случаях - к сумме вознаграждения по гражданско-правовому договору, и дифференцированы в зависимости от класса профессионального риска. Класс профессионального риска для отрасли (подотрасли) экономики определяется по специальной методике, учитывающей соотношение фактической величины выплат по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний к фонду оплаты труда в данной отрасли. Органы управления Фондом социального страхования Российской Федерации имеют право применять скидки и надбавки к установленным страховым тарифам в качестве стимула создания работодателями условий, приводящих к снижению производственного травматизма и профессиональных заболеваний.

При ликвидации юридических лиц - страхователей по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний они вносят в Фонд социального страхования Российской Федерации капитализированные платежи.

Размер субвенций из федерального бюджета Фонду социального страхования Российской Федерации определяется ежегодно федеральным законом о федеральном бюджете на соответствующий год.

Доходы от размещения временно свободных денежных средств. В соответствии с Положением о Фонде социального страхования Российской Федерации временно свободные денежные средства Фонда могут инвестироваться в банковские депозиты и ликвидные ценные бумаги. В 2002 г. утвержден порядок формирования и размещения резерва по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, согласно которому средства резерва размещаются в высоколиквидные государственные ценные бумаги.

Расходы Фонда социального страхования Российской Федерации. Расходы Фонда в первую очередь связаны с обязанностью по выплате гарантированных пособий по временной нетрудоспособности, по беременности и родам, по уходу за ребенком до достижения им возраста полутора лет, на погребение и других пособий, а с 2000 г. - по выплатам в рамках обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний. Кроме того, Фондом возмещаются расходы на санаторно-курортное обслуживание работников и членов их семей. По решению комиссии по социальному страхованию, создаваемой на каждом предприятии, работникам на льготных условиях могут выдаваться путевки в санатории, профилактории, детям - в оздоровительные лагеря.

Наибольший удельный вес в расходах Фонда социального страхования Российской Федерации (95%) занимают непосредственно выплаты по социальному страхованию, структура которых приведена на рис. 15.5.

Рис.15.5. Структура выплат по социальному страхованию в 2004 г.

Размер пособия по временной нетрудоспособности при общем заболевании и заболевании члена семьи зависит от среднемесячной заработной платы за предшествующий год, причины заболевания, трудового стажа.

Пособия на детей, выплачиваемые из Фонда социального страхования РФ. Размер пособия по беременности и родам устанавливается в зависимости от среднемесячного заработка за предшествующий год и срока отпуска по беременности и родам. Размеры единовременного пособия женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности, единовременного пособия при рождении ребенка, а также ежемесячного пособия на период отпуска по уходу за ребенком до достижения им возраста полутора лет определены законодательством в абсолютных суммах.

Обеспечение по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Социальное страхование от несчастных случаев на производстве и профессиональных заболеваний было призвано заменить действовавшую ранее в нашей стране практику компенсации утраты заработка в результате производственной травмы или профессионального заболевания, произошедшего по вине работодателя. Рассматриваемый вид социального страхования позволяет не только компенсировать потери заработка в связи с временной или постоянной утратой трудоспособности или потерей кормильца, но и, что очень важно, проводить профилактические мероприятия, связанные со снижением травматизма и профессиональных заболеваний. Основными видами обеспечения по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний являются: выплата пособий по временной нетрудоспособности (его размер не зависит от трудового стажа и ориентирован на полное возмещение утраченного заработка); единовременная страховая выплата и ежемесячная страховая выплата, дифференцируемая в зависимости от степени утраты профессиональной трудоспособности; оплата дополнительных медицинских услуг, а также услуг, связанных с социальной и профессиональной реабилитацией.

В качестве превентивных мероприятий по профилактике утраты трудоспособности в результате заболеваний можно рассматривать расходы Фонда социального страхования РФ на санаторно-курортное лечение работников и членов их семей. В последнее время эти расходы значительно сокращены. Так, в 2003 и 2004 гг. были предусмотрены лишь расходы на долечивание в санаториях-профилакториях по специальному перечню заболеваний и частично мероприятия по оздоровлению детей.

Особенностью функционирования Фонда социального страхования Российской Федерации является использование принципа децентрализованного управления средствами социального страхования, предполагающего выплату пособий и оплату путевок (полную или частичную) непосредственно в организации за счет начисленных сумм. С этой целью в организациях создаются комиссии или действует уполномоченный по социальному страхованию, причем работодатели перечисляют единый социальный налог лишь в сумме, оставшейся после выплаты пособий и оплаты путевок. При недостатке начисленных сумм страховых взносов или единого социального налога для выплаты пособий организация получает субсидию из отделения Фонда.

Фонды обязательного медицинского страхования в Российской Федерации, их формирование и использовани

Фонды обязательного медицинского страхования - денежные фонды, предназначенные для финансирования гарантированной государством медицинской помощи населению. В соответствии со ст. 1 Закона Российской Федерации от 28.06.1991 № 1499-1 «О медицинском страховании граждан в Российской Федерации» обязательное медицинское страхование - это составная часть государственного социального страхования, которая обеспечивает всем гражданам Российской Федерации равные возможности в получении медицинской и лекарственной помощи, предоставляемой за счет средств обязательного медицинского страхования в объеме и на условиях, соответствующих программам обязательного медицинского страхования.

Основное назначение территориальных фондов обязательного медицинского страхования - финансовое обеспечение программ обязательного медицинского страхования в субъектах Российской Федерации. Федеральный фонд обязательного медицинского страхования предназначен для обеспечения финансовой устойчивости всей системы на основе выравнивания условий финансирования территориальных программ и для финансирования отдельных мероприятий в области обязательного медицинского страхования.

В бюджетном законодательстве фонды обязательного медицинского страхования определены как денежные фонды, в то время как в Законе РФ «О медицинском страховании граждан

Российской Федерации» Федеральный и территориальные фонды обязательного медицинского страхования определяются как самостоятельные некоммерческие финансово-кредитные учреждения. Деятельность Федерального фонда обязательного медицинского страхования как учреждения осуществляется в соответствии с его Уставом, территориальных фондов - в соответствии с положениями о фондах, утвержденными исполнительными органами субъектов Российской Федерации.

К правовым актам, регулирующим формирование и использование фондов обязательного медицинского страхования (так же, как и других внебюджетных фондов), относятся Налоговый кодекс РФ, Бюджетный кодекс РФ, законодательство и подзаконные акты в области здравоохранения и медицинского страхования, законы о бюджетах соответствующих фондов и их исполнении.

Доходы и расходы Федерального фонда обязательного медицинского страхования.

Доходная часть Федерального фонда обязательного медицинского страхования с 2001 г. формируется за счет:

- отчислений от единого социального налога;

- отчислений от единого налога при упрощенной системе налогообложения;

- отчислений от сельхозналога;

- отчислений от единого налога на вмененный доход;

- доходов от размещения временно свободных средств Фонда и нормированного запаса;

- добровольных взносов юридических и физических лиц.

Поступление единого социального налога является основным видом доходов Федерального фонда обязательного медицинского страхования (например, в 2004 г. - 96,8% общей суммы доходов). Порядок расчета сумм единого социального налога, зачисляемого в Федеральный фонд обязательного медицинского страхования, аналогичен порядку, применяемому для Пенсионного фонда Российской Федерации. С 2005 г. основная ставка единого социального налога, зачисляемого в Федеральный фонд обязательного медицинского страхования, изменена с 0,2% до 0,8%.

Относительно небольшой удельный вес в доходах Федерального фонда обязательного медицинского страхования (менее 1%) занимают доходы от размещения временно свободных денежных средств и нормированного страхового запаса. В соответствии с Уставом этого Фонда временно свободные средства размещаются в банковские депозиты и высоколиквидные государственные ценные бумаги.

В качестве возможного источника доходов предусмотрены также средства федерального бюджета на выполнение федеральных целевых программ в рамках обязательного медицинского страхования. Вместе с тем отчетные данные об исполнении бюджетов Фонда с 1994 по 2003 гг. показывают, что фактически такие средства в бюджет Фонда не поступали.

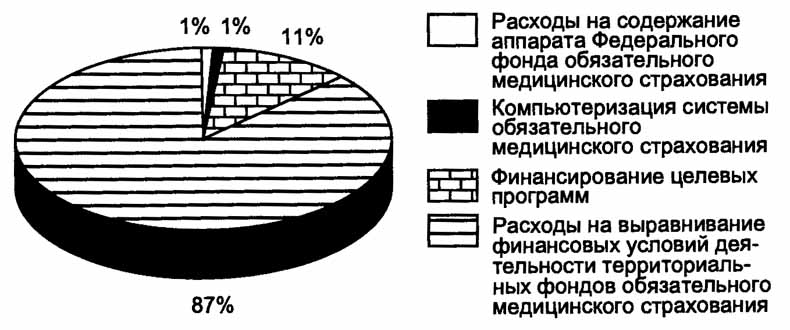

Структура расходов Федерального фонда обязательного медицинского страхования представлена на рис. 15.6.

Наибольший удельный вес в расходах Федерального фонда обязательного медицинского страхования занимают расходы на

Рис. 15.6. Структура расходов Федерального фонда обязательного медицинского страхования в 2004 г.

выравнивание финансовых условий деятельности территориальных фондов обязательного медицинского страхования в рамках базовой программы обязательного медицинского страхования, включая нормированный страховой запас. Решение о предоставлении средств в соответствии с данными расходами принимает Комиссия Фонда по выравниванию условий деятельности территориальных фондов обязательного медицинского страхования на основе полученных от территориальных фондов заявок.

За счет средств Федерального фонда обязательного медицинского страхования финансируются также целевые программы оказания медицинской помощи по обязательному медицинскому страхованию. Так, в 2002 г. была профинансирована целевая программа по охране материнства и детства.

Расходы на управление Фондом включают расходы на компьютеризацию системы обязательного медицинского страхования, мероприятия по подготовке и переподготовке кадров, научные исследования, проведение региональных совещаний и конференций, международное сотрудничество, информационно-публицистическую деятельность, содержание аппарата Фонда.

Доходы и расходы территориальных фондов обязательного медицинского страхования.

Доходы территориальных фондов формируются за счет:

- отчислений от единого социального налога (основная ставка налога с 2005 г. изменена с 3,4% до 2%);

- отчисления от единого налога по специальным режимам налогообложения;

- поступлений из территориальных бюджетов в качестве страховых взносов за неработающее население;

- доходов от размещения временно свободных денежных средств и нормированного страхового запаса;

- поступлений средств из Федерального фонда обязательного медицинского страхования на выравнивание финансовых условий деятельности территориальных фондов;

- поступлений из Пенсионного фонда Российской Федерации на обязательное медицинское страхование неработающих пенсионеров (с 2003 г.).

Структура доходов территориальных фондов дифференцируется по различным субъектам Российской Федерации, в том числе в зависимости от того, получает ли территориальный фонд средства из Федерального фонда или нет. В городе Москве страховые взносы на неработающее население не отражаются в бюджете Московского городского фонда обязательного медицинского страхования, не поступают на счета этого фонда, а непосредственно перечисляются на счета лечебно-профилактических учреждений. Но в целом в доходах территориальных фондов обязательного медицинского страхования преобладают поступления единого социального налога, уплачиваемого работодателями за работающих граждан, над поступлением взносов на обязательное медицинское страхование неработающего населения. Соотношение между поступлениями от единого социального налога и взносами за неработающее население в последние четыре года в среднем по Российской Федерации составляет примерно 2,3 к 1, не всегда соответствуя числу работающих и неработающих в отдельных регионах. По оценкам некоторых экспертов, недофинансирование из территориальных бюджетов за неработающее население в фонды обязательного медицинского страхования доходит в проблемных регионах до 70%.

Территориальные фонды обязательного медицинского страхования так же, как и Федеральный фонд, размещают временно свободные средства и средства нормированного страхового запаса в банковские депозиты и государственные ценные бумаги.

Расходы территориальных фондов обязательного медицинского страхования связаны с финансированием территориальной программы обязательного медицинского страхования, включая расходы на ведение дела страховых медицинских организаций, выполнение управленческих функций территориальными фондами (филиалами), на формирование нормированного страхового запаса; а также на финансирование отдельных мероприятий в области здравоохранения.

Основным направлением расходов территориальных фондов обязательного медицинского страхования являются расходы на финансирование территориальной программы обязательного медицинского страхования (до 92% общей суммы расходов). Территориальная программа обязательного медицинского страхования разрабатывается в соответствии с базовой программой, утвержденной Правительством Российской Федерации в составе Программы государственных гарантий обеспечения граждан бесплатной медицинской помощью. Предоставление средств из территориальных фондов обязательного медицинского страхования страховым медицинским организациям осуществляется на основе дифференцированных подушевых нормативов.

Управленческие расходы отдельных территориальных фондов обязательного медицинского страхования и их филиалов могут быть выше, чем в других субъектах Российской Федерации, если дирекции фондов непосредственно выполняют функции страховщиков.

В состав расходов территориальных фондов обязательного медицинского страхования входят расходы на финансирование отдельных мероприятий в области здравоохранения. Вместе с тем ряд экономистов высказывает мнение, что финансирование отдельных мероприятий в области здравоохранения за счет средств фондов обязательного медицинского страхования нарушает основной принцип медицинского страхования - «Деньги следуют за пациентом».

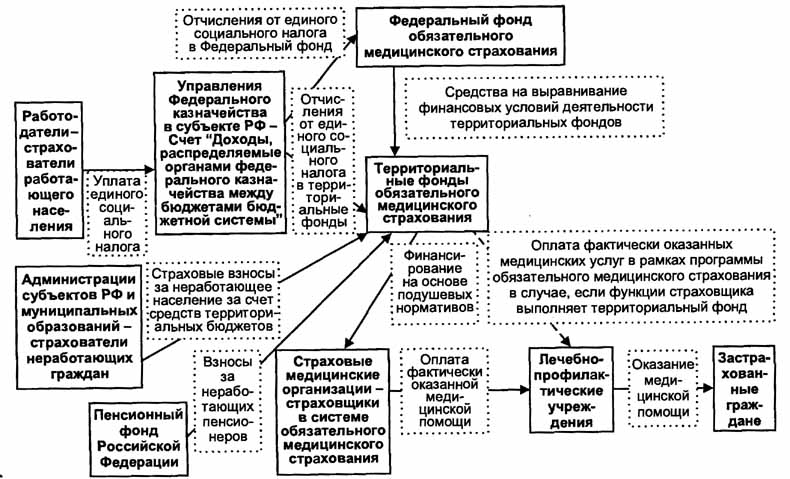

Движение средств в системе обязательного медицинского страхования представлено на рис. 15.7. Суммы единого социального налога или заменяющих его налоговых платежей при специальных режимах налогообложения зачисляются на счет, открытый управлению Федерального казначейства, для последующего распределения средств между федеральным бюджетом и государственными внебюджетными фондами. Управление федерального казначейства платежными поручениями часть средств, поступивших от единого социального налога, перечисляет на счета Федерального и территориальных фондов обязательного медицинского страхования. Средства территориальных фондов обязательного медицинского страхования формируются также за счет поступлений из территориальных бюджетов и Пенсионного фонда Российской Федерации, а также субвенций из Федерального фонда обязательного медицинского страхования. В дальнейшем средства обязательного медицинского страхования поступают из территориальных фондов в страховые медицинские организации для оплаты фактически оказанной медицинской помощи застрахованным.

Рис. 15.7. Движение средств в системе обязательного медицинского страхования

Контрольные вопросы

- Укажите финансовые механизмы, соответствующие двум моделям социальной защиты.

- Что такое социальное страхование? Перечислите принципы социального страхования.

- Перечислите, какие государственные внебюджетные фонды функционируют в настоящее время в Российской Федерации?

- Какие правовые акты регулируют деятельность государственных внебюджетных фондов в Российской Федерации?

- Назовите основные виды доходов государственных социальных внебюджетных фондов в Российской Федерации.

- Какие изменения произошли в 2001 г. в механизме функционирования Пенсионного фонда Российской Федерации?

- Каковы основные направления использования Фонда социального страхования Российской Федерации?

- Каковы особенности управления средствами Фонда социального страхования Российской Федерации по сравнению с другими государственными внебюджетными фондами?

- Назовите основные доходы и расходы Федерального фонда обязательного медицинского страхования и территориальных фондов обязательного медицинского страхования.

- Как обеспечивается финансовая устойчивость системы обязательного медицинского страхования в Российской Федерации?

Задания для самостоятельной работы

- На основе правовых актов Российской Федерации и субъектов Российской Федерации приведите примеры социальных выплат, относящихся к социальному страхованию и социальной помощи.

- Нарисуйте схему распределения сумм единого социального налога между федеральным бюджетом и государственными социальными внебюджетными фондами.

- Покажите алгоритм действий организации-страхователя при выплате пособий по временной нетрудоспособности за счет: 1) начисленных сумм единого социального налога или страховых взносов по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний; 2) субсидии из Фонда социального страхования Российской Федерации.

- Сравните состав и структуру доходов и расходов территориальных фондов обязательного медицинского страхования (на примере 4-5 субъектов Российской Федерации).

Создание внебюджетных фондов продиктовано необходимостью решения жизненно-важных задач как социального, так и экономического характера. Их создание связано с созданием системы государственного пенсионного обеспечения, медицинского и социального страхования, развития автомобильных дорог, содержания дорожного хозяйства, решение экологических проблем и так далее

Внебюджетные фонды выступают в качестве самостоятельного, стабильного и прогнозируемого источника денежных средств используемых для финансирования конкретных социальных потребностей общегосударственного назначения и для финансирования региональных или ведомственных программ экономического характера

Для внебюджетных фондов характерно четкое установление доходных источников позволяющих достаточно точно прогнозировать объемы средств этих фондов и контролировать целевое использование этих финансовых ресурсов.

В современных условия внебюджетные фонды это механизмы перераспределения национального дохода, а иногда и части совокупного общественного продукта с целью защиты населения, его интересов или интересов отдельных групп и для решения конкретных задач экономического характера. Главная цель создания внебюджетных фондов необходимость выделения важных расходов и обеспечение их самостоятельными источниками дохода.

На необходимость создания внебюджетных фондов повлияло

1. Доходы в государственном бюджете не закреплены за отдельными расходами и при этом расходы на социальные нужны финансировались по остаточному принципу и эту проблему можно было решить 2мя путями

Выделить в создании бюджета целевую часть

Законодательно образовать специальные внебюджетные фонды со своими доходами

2. Изменение в экономике требуют быстрых управленческих решений, а расходы государственного бюджета жестко регламентируются законодательством. Поэтому целесообразнее выделить внебюджетные фонды из государственного бюджета

Внебюджетные фонды – это совокупность финансовых ресурсов находящихся в распоряжении органов власти и имеющих определенное целевое общественное назначение, самостоятельные источники формирования и при этом не входят в состав бюджетов.

Внебюджетные фонды одна их форм перераспределения и использования национального дохода государства на определенные социальные и экономические цели

1) Внебюджетные фонды позволяют контролировать строго целевое назначение этих средств, т.е обеспечивается более эффективный контроль за их использованием.

2) Кроме того у финансовых органов государственной власти появляются дополнительные средства для вмешательства в социальную сферу.

3) При наличии бюджетного дефицита средства внебюджетных фондов не используются.

Все это раскрывает значение внебюджетных фондов

Классификация внебюджетных фондов

1. В зависимости от целевого назначения выделяют

Социальные (Пенсионный, ФОМС, Фонд социального страхования)

Экономические (Дорожный фонд)

2. По уровню управления

Федеральные

Региональные

Местные

3. В соответствии с правовой формой

Государственные

Негосударственные

Источники формирования внебюджетных фондов

Специальные целевые отчисления предприятий

Отчисления от прибыли предприятий

Средства бюджетов

Прибыль от коммерческой деятельности соответствующих внебюджетных фондов

Займы коммерческих/ центрального банка

Все источники можно разделит на постоянные и временные

Государственные внебюджетные фонды – это фонды денежных средств образуемые вне федерального бюджета и бюджетов субъектов РФ и предназначенные для реализации конституционных прав граждан и удовлетворения некоторых потребностей социального и экономического характера. В РФ в число государственных социальных

Пенсионный

Социального страхования

Федеральный и территориальный фонды обязательного медицинского страхования

Эти фонды аккумулируют средства для реализации важнейших социальных гарантий

Государственного пенсионного обеспечения

Оказание бесплатной медицинской помощи

Поддержки в случаи потери трудоспособности

Поддержки во время отпуска по беременности и родам

Санаторно-курортного обслуживания

Спецификой этих фондов является четкое закрепление доходных источников и строго целевое использование средств

Социальные внебюджетные фонды – самостоятельные финансово-кредитные учреждения, но их самостоятельность существенно отличается от экономической и финансовой самостоятельности других предприятий или организаций. Они организуют процессы использования своих средств в размерах и на цели регламентированные государством (уровень страховых платежей)

Государственные целевые внебюджетные фонды имеющие социальную направленность строго контролируются государством по поводу целевого назначения средств этих фондов.

Государственные целевые социальные внебюджетные фонды имеют специальный источники формирования обособленный от источников формирования бюджетов РФ и региональных. Они действуют на основе положений о фондах утвержденных законодательными органами либо положений утвержденных органами исполнительной власти в соответствии с законами.

Контроль за рациональным и целевым расходованием средств государственных целевых фондов осуществляет Министерство Финансов.

Определенные полномочия по регулированию деятельности этих фондов возложено на органы Федерального Казначейства. Главной задачей здесь является организация обслуживания государственного бюджета, а так же регулирование финансовых отношений между федеральным бюджетом и федеральными целевыми фондами, финансовое исполнение этих фондов, контроль за поступлением и использованием средств целевых федеральных фондов. С этой целью Казначейство осуществляет сбор, обработку и анализ информации о состоянии бюджетной системы и в том числе целевых фондов.

2. Пенсионный фонд РФ: сущность, источники образования и назначение

Пенсионный фонд РФ – это централизованный фонд пенсионного обеспечения населения.

Пенсия – это гарантированная ежемесячная денежная выплата для обеспечения граждан по достижению ими определенного законом возраста, а так же в случае потери трудоспособности и потери кормильца. Пенсии должны обеспечивать прожиточный уровень жизни. Пенсионный фонд РФ является одним из самых значимых социальных институтов страны и крупнейшая федеральная система оказания государственных услуг в области социального обеспечения

Пенсионный фонд РФ был образован 22 декабря 1990 года постановлением верховного совета РСФСР №442-1 «Об организации пенсионного фонда РСФСР». Он был создан для государственного управления финансами пенсионного обеспечения. с его созданием в России появился принципиально новый механизм финансирования и выплаты пенсий и пособий. Средства для финансирования выплаты пенсий стали формироваться за счет поступления обязательных страховых взносов работодателей и граждан.

В структуре пенсионного фонда имеются

Управления в Федеральных округах РФ

Отделения пенсионного фонда в РФ

Территориальные управления во всех регионах страны

Средства этого фонда находятся в государственной собственности, не входят состав других фондов, и не подлежат изъятию

Пенсионный фонд осуществляет ряд социально значимых функций

1. учет страховых средств поступающих по обязательному пенсионному страхованию